ちょっとしたきっかけで、なんだかんだでエポスカードがメインカードになってしまい、前職では地方出張が多く、経費をエポスカードで切りまくって、年間それなりの額を利用してきました。そして今は海外で毎日クレジットカードで生活する日々。

それなりに良いお客さんを続けていたからか、ついに先日エポスカードからプラチナカードのインビテーション(招待)の連絡が届きました。そろそろかなぁと密かに楽しみにしていたので、インビテーションを受けた時には嬉しさもありながらも、いざプラチナ加入を検討した時に何かと思うところがありました。

プラチナカードのインビテーションが届くまで

今回エポスカードからプラチナのインビテーションが届くまでの経緯は以下の通りです。

2014年4月 エポスカードに加入。

2015年6月 ゴールドカードのインビテーション。翌月切り替え。

2016年8月 プラチナカードのインビテーション。

約2年4ヶ月でプラチナカードのインビテーションを受けるに至りました。

その間の利用金額は毎月15万~25万円。たまに40万とかだったと思います。この中には約8万円の家賃、毎月数万円の会社経費の支払いが含まれますので、個人で毎月多額のお金を利用していたわけではありません。

40万円の時は旅行なども含めた諸々の出費が重なっただけです。

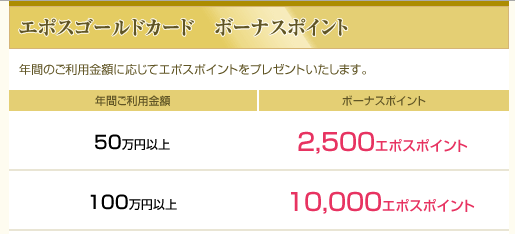

色々な記事を見ていると、ゴールドは年間50万円以上、プラチナは年間100万円以上の利用が目安のようです。

エポスプラチナカードとは

エポスプラチナカードは一般的なプラチナカードに比べるとグレードはたいしたことありません。そこまでレアというわけではありません。

主な特典内容としては以下のようなものが含まれます。

VISAプラチナの優待サービス

| VISAプラチナクラブ | 日本全国各地の旅館やホテルの宿泊プランやパッケージ旅行を10~15%割引 |

|---|---|

| VISAプラチナトラベル | JTB取扱いのパッケージツアーや航空券を5%割引 |

| VISAプラチナ空港宅配 | 国際線利用時に、自宅と空港間の荷物宅配を優待価格で。 2個まで500円、3個目から低下の15%値引き |

| VISAプラチナゴルフ | 国内・海外の提携ゴルフ場のプレー代金を4,000円値引き |

| VISAプラチナダイニング | 国内外の提携レストランで値引きやお土産、お料理のサービスなど多彩な特典が利用可能 |

ただ、これは序の口で、最も大きな特典は「プライオリティパス」が無料で利用できるということです。

プライオリティ・パス

プライオリティ・パスは世界400都市以上900以上の空港の会員ラウンジが無料で利用できるという夢のようなパス。

通常は年会費399ドル以上する高額サービスなのですが、エポスプラチナカードを利用しているとこれらが全てタダになるというから、飛行機を頻繁に利用する方にとっては非常に有り難い話なのです。

ラウンジには食事やドリンクサービスが付いているのが一般的ですから、空港内の高い食事代が節約できることも考えると大きな特典です。

招待なしでも加入可能に。ただし年会費は高い。

以前はプラチナカードに加入するためには、一般カード会員からゴールド会員、そしてその後にエポスカードからの招待を受けて初めてプラチナ会員になるという流れでした。

しかし現在では最初からプラチナカードに加入することが可能です。ただ、インビテーションを受けた会員は年会費が2万円のところ、通常加入では年会費が3万円と一般庶民には大きな差があります。

インビテーションを受けるか2つの点で悩んでいる

年会費分をポイントで取り戻せるほどに使うか

エポスカードの場合、ゴールドはインビテーションによる加入であれば年会費は永年無料になります。

しかしながら、プラチナカードの場合はインビテーションは最低限の条件で、年会費は2万円かかります。これは一般庶民にとって少ないとはいえない金額でしょう。

エポスもその事実を踏まえて、会員費相当分をポイントバックという形で還元しますよ!と少しでもお得感を演出しようとしています。

| 年間利用金額 | ボーナスポイント |

|---|---|

| 100万円 | 20,000ポイント |

| 200万円 | 30,000ポイント |

| 300万円 | 40,000ポイント |

| 500万円 | 50,000ポイント |

| 700万円 | 60,000ポイント |

| 900万円 | 70,000ポイント |

| 1,100万円 | 80,000ポイント |

| 1,300万円 | 90,000ポイント |

| 1,500万円 | 100,000ポイント |

年間100万円以上の利用で2万円分のポイントが付与されるため、年会費は相殺されることになります。

しかしながら、ゴールドカードを利用している場合に比べるとそこまでお得感がありません。その理由は次の通り。

ゴールドカード会員は年会費無料でありながら年間100万円以上の利用で1万円分のポイントが付与されます。プラチナ会員で100万円の利用の場合は年会費と相殺されることでボーナスポイントは実質ゼロ円となる一方で、ゴールド会員は純粋に1万円分の追加ボーナスが取得できるのです。

このため、プラチナカードの様々な特典を別とすれば、200万円以上利用した場合の3万円分のボーナスポイントで、ようやくゴールドカードの100万円と肩を並べます。

200万円といえば、月平均17万円以上の利用が求められる水準ですから、経費や家賃の支払いがなければ困難な水準でしょう。

プライオリティ・パス以外利用予定がなく、さらに年に数回使うかどうか

プライオリティ・パスって持っているだけで自己満足に浸れます。空港のラウンジは航空会社に関係なく利用できるわけですから、想像しただけで気持ち良いでしょう。

でもこれから年に何回使うでしょうか。個人的な考えでは、トランジット以外でそこまでラウンジを使いたいと思ったことはありません。

さらにその他のサービスを見ても、高級レストランでカード保有者は無料(2名以上利用時)やゴルフ代金の割引などは僕にとっては完全に不要です。特典を受けるために高級レストランに行くのは本末転倒です。

さらにさらに、JTBツアーパックなどの割引についても、今はもっと安いオンライン航空券がざらにあって、割引サービスを受けてもなお格安代理店の方が安いことがほとんどです。

結局僕にとってプラチナカードで付帯される保険サービスくらいしかメリットがなく、正直2万円の会費を払ってまで受けたいサービスはないかなと思っています。

エポスのプラチナカードを必要とする人は少ないようだ

正直今の僕にはほとんどメリットがありません。

年に1回くらい高級レストランいくのもいいし、プライオリティ・パスは何だかんだで利用してみたいサービスです。またサポート体制もVIP待遇だったりします。

しかし現状のゴールドカード(年会費無料)で十分に満足しています。国内空港のラウンジは一部ですが利用できますし、ポイントもそれなりに付きます。

で、他の人はどう思っているのかと思って調べたところ、同じように思っている方は多いようですね。。。(もちろん有効に活用される方もいらっしゃいましたよ!)

エポスに関しては無いよ。

簡単にプラチナになれるカードに関しては全く意味が…むしろ費用の2万円?1万?で旅行行けるじゃん_:(´ཀ`」 ∠):— みほたぬ【断食中】 (@Schwartz_abcd) February 14, 2018

どなたかエポスのプラチナ使ってる方いらっしゃいませんか(°_°)?インビ来たけど年会費払ってまで持つべきかわかんない(T_T)クレカ増やしたくなくてエポスメインにしてるけど新潟空港にラウンジないしそもそもマルイもないからな!笑迷う〜(T_T)

— えちゃ (@E_cha0302) July 19, 2016

エポスのプラチナカードのインビテーションが来たんですが、説明を読めば読むほど変えるメリットが見つからなくて頭上にクエスチョンマークが浮かんでいる

— しすい (@verrat_r) January 14, 2018

プラチナ招待受けるくらいですから、それなりの金額を消費している人たちだと思うのですが、合理的に損得考えるとあまりメリットないという人は少なくないんですね。

僕もどちらかというと得しない方の人間なので、今回は華麗にスルーをして、もう少しメリットを享受できるような生活になった時に、気持よくインビテーションを受けたいと思います。

エポスのプラチナカードを利用するべき人の条件

エポスカードでプラチナ会員になるべきと言えるのは以下の条件を満たした場合になると思います。

年間300万円以上利用する方

年間300万円以上の利用でボーナスポイントが4万円となり、年会費と相殺しても2万円分のポイントを取得できます。その他の特典を全く利用しない場合でもゴールドカードより高い還元率を受けることができます。

ちなみに年間300万円とは、月額にして25万円となり一般的なサラリーマンの所得水準に近い金額を消費することとなり現実的でないように思われますが、2018年から開始したエポスの投資信託決済サービスを利用すればそこまで不可能な数字ではないかと思います。

- 家賃 10万円

- 買い物 5万円

- 飲食費 5万円

- 投資信託 5万円

この水準であれば対象となるサラリーマンも少なくないはず。特に投資信託はあくまで貯蓄の類になり、こうした点にまでポイントが付与されるのは非常に嬉しい点です。

出張や旅行が多く、ラウンジ利用が多い方

ポイントで取り返せずとも、プラチナカードの特典を十分に享受できる方もまた会員になる十分な理由があるでしょう。

プラチナカードに付帯するサービスで最も付加価値の高いものが「プライオリティ・パス」。世界中の高級ラウンジが無料で入れるこのサービスは通常加入すると年会費が399ドルするもの。年会費2万円でこのサービスが無料で利用できるわけで、こちらを目当てに入会する方も少なくありません。

オンラインで即日申し込み。

エポスカードはオンラインで申し込みが可能です。10分程度で手続きが完了、郵送でカードの受け取りが可能です。

エポス プラチナカードのインビテーションは何度でも。焦らずじっくり考えてもいい

初めてプラチナのインビテーションを受けた方は「この機会を逃したら次は来ないかも!」と不安になるかもしれません。

しかし、プラチナカードの招待は年に1回のペースで継続して招待がきます。

100万円以上の利用をしている限りはプラチナの招待はそのまま来るようで、これまで4年連続で招待を受け取っています。

なんせ世の中には以下のような方ですらインビテーションを受けているくらいです。

エポスからプラチナカードのご招待封筒がまた送られてきました、自己破産おじさんなのに。

— くぅふク@GWオワタ/(^o^)\ (@kwfuc) 2018年5月8日

また100万円以下のカード利用になってプラチナカードの招待が無くなっても、その水準ではプラチナカードに切り替える理由はありません。

しっかりと自分の利用現状を分析して、本当に必要であればプラチナカードへのインビテーションを受けるようにしましょう。

エポスカードはゴールド会員でも十分。100万円を超えたら高還元カードを利用

プラチナカードのインビテーションをもらっている人は基本的にゴールドカードの人だと思います。ゴールドカードまでならかなり利便性の高いクレジットカードだと思います。

エポスカードのゴールドでは、通常のポイントに加えて、年間100万円以上の利用で1万円分のボーナスポイントが付加されます。

つまり、年間100万円利用した場合には、通常ポイント1万円+ボーナス1万円=2万円を手に入れることができるわけです。これは還元率1%にあたり、その他のクレジットカードに比べても高い還元率を受けることができます。

また、家族会員カードを発行することでさらに追加ポイントを受け取ることができます。家族までゴールドカードを一緒に持たせられるのは非常に嬉しい。

| 家族 合計年間 ご利用金額 | 100万円以上 | 200万円以上 | 300万円以上 |

|---|---|---|---|

| ゴールド会員 | 1,000P | 2,000P | 3,000P |

冒頭でも説明している通り、ゴールド会員のインビテーションは年間利用金額50万円程度とハードルが低いため、エポスカードに入会するならゴールド会員を目指して、プラチナへのアップグレードは十分に考えてからでも遅くないでしょう。

年間を通してお得な入会キャンペーンが行われておりますので、まだ悩まれている方はまず通常カード(年会費無料)に入会してゴールドカードを目指してみましょう。

ご質問はこちら Comment/Question